Tax Lien oder Aktienanlage

In diesem Artikel möchten wir auf die Unterschiede dieser zwei Anlageformen eingehen.

Bietet eine dieser Investitions-Möglichkeiten mehr Vorteile und mehr Rendite?

Bei Investments spielen unterschiedliche Faktoren eine Rolle. Die Frage ist, ob Sie kurzfristig oder langfristig investieren möchten, wie hoch Ihr Kapital ist und wie es um Ihr Wissen zum spezifischen Thema steht. Je nachdem wie Ihre individuelle Situation ist und was Sie bevorzugen, kann eine der Anlageformen besser für Sie geeignet sein.

Wir werden dabei auf die jeweiligen Vor- und Nachteile der unterschiedlichen Investments eingehen und diese in den direkten Vergleich stellen.

Tax Lien Investment

Tax Liens sind eine über 200 Jahre alte und somit auch bewährte Anlageform.

Grundstückseigentümer müssen in den USA eine Grundsteuer zahlen. Können diese die Steuerschuld nicht begleichen, kann das zuständige County auf das Grundstück ein Steuerpfandrecht verhängen. Tax Lien Zertifikate werden dann in Live- und Online-Auktionen an Investoren versteigert. Die Investoren strecken sozusagen die Steuerschuld vor und der Schuldner erhält eine Tilgungsfrist in welcher er eine Chance erhält seine Schulden doch noch zu begleichen. Nach Tilgung durch den Eigentümer erhält der Investor seine Investitionssumme mit Zinsen zurück.

Aktienanlage

Die Anlage in Aktien ist heutzutage sehr beliebt, auch deshalb, weil es auf Erspartes keine Zinsen mehr gibt.

Bei der Investition in Wertpapiere werden Sie Inhaber eines Anteils am Gesamtvermögen eines Unternehmens (Aktiengesellschaft), Sie werden Miteigentümer.

Aktien sind oftmals auch an der Börse, und somit online handelbar.

Beim Erwerb von Aktien gibt es für Anleger zwei Möglichkeiten Geld zu verdienen, mit Dividenden und mit Kurssteigerungen. Die Gewinnanteile werden jedoch nicht von allen Unternehmen ausgeschüttet, diese können auch im Unternehmen reinvestiert werden.

Wichtige Kriterien im Vergleich

Risiko

Investoren erhalten bei Tax Lien Investments mit hoher Wahrscheinlichkeit ihre Investition mit Zinsen zurück. Außerdem kann das Risiko mit einer guten Ausbildung, der Beachtung aller Regeln und Voraussetzungen und einer ausführlichen Recherche auf ein Minimum reduziert werden.

Bei der Aktienanlage hingegen ist das Risiko höher. Durch eine Diversifikation (Investition in unterschiedliche Branchen) kann man Risiken zwar ebenfalls reduzieren, wer in Aktien investieren möchte, sollte aber trotzdem auf mögliche Verluste vorbereitet sein.

Aktienkurse sind auch von Nachrichten abhängig. Positive oder negative Nachrichten können zu Kurssprüngen führen. Bei großen, etablierten Unternehmen, sind Kursschwankungen seltener wodurch das Risiko eines Kursfalls geringer ist, ein Risiko bleibt bei Aktien aber immer.

Renditechancen

Bei Tax Liens können die jährlichen Zinsen bis zu 36 % betragen, der Durchschnitt liegt bei etwa 10 bis 15 %. Erwirbt ein Investor ein Tax Lien Zertifikat, so erhält er seine Investitionssumme mit Zinsen und eventuell weiteren Gebühren zurück, sobald der Objekteigentümer seine Schulden bezahlt.

Wie hoch die Rendite ausfällt hängt dabei von folgenden Faktoren ab:

- Zinssatz im Bundesstaat

- Auktionsverfahren

- Bieterkonkurrenz

- Tilgungsfrist, bzw. Zeitraum, bis der Schuldner zahlt

Aktien können ebenfalls hohe Renditen bieten. Es gibt hierbei 2 Renditequellen: Dividende, Auszahlungen von Gewinnanteilen, wenn das Unternehmen Gewinne macht, und Kursgewinne. Wie gewinnbringend die Anlage ist, ist abhängig von der Entwicklung des Unternehmens, in welches investiert wird.

Sicherheiten

Bei Tax Liens dient das Grundstück (+Immobilie), welches hinter dem Steuerpfandzertifikat steht, als Sicherheit. Sollte der seltene Fall eintreten, dass der Objekteigentümer seine Schulden nicht begleicht, so haben Sie als Investor die Möglichkeit Besitzer des Objekts zu werden. Das Objekt, wie ein Haus mit Garten, dient Ihnen somit als Sicherheit falls der Schuldner nicht zahlt.

Bei der Anlage in Aktien gibt es keine vergleichbare Sicherheit wie bei den amerikanischen Tax Liens. Anleger könnten im schlimmsten Fall auch die komplette Investitionssumme verlieren. Bei Aktien sollte nur Geld investiert werden, welches man problemlos entbehren kann.

Arbeits- und Zeitaufwand

Tax Lien Investitionen setzen das Wissen über diese Anlageform voraus. Haben Sie die ersten Schritte erfolgreich bewältigt, wie die Gründung einer US-Firma, die Beantragung der EIN, und die Eröffnung eines US-Bankkontos, besteht der Hauptaufwand nur noch darin gute Tax Lien Investitionsmöglichkeiten zu suchen, davon eine sorgfältige Prüfung zu machen und Termine im Auge zu behalten.

Auch bei der Anlage in Aktien ist das Basis-Wissen zum Aktienmarkt unumgänglich für erfolgreiche Investitionen. Danach besteht der Aufwand ähnlich wie bei Tax Liens in der Recherche von guten Anlagemöglichkeiten und deren Verwaltung.

Globale Investition

Bei Tax Liens bieten viele Bundesstaaten und Countys mittlerweile Online-Auktionen an. Somit ist die Teilnahme an Tax Lien Auktionen auch aus dem US-Ausland, also weltweit, problemlos möglich. Eine Reise in die USA ist nicht nötig. Sie können in diese Anlage bequem von Zuhause investieren, Sie brauchen nur einen Computer (oder Laptop) und eine Internetverbindung.

Sofern Ihre Aktien an der Börse handelbar sind, können Sie diese von Zuhause aus verwalten, beispielsweise über ein Wertpapierdepot bei einem Online-Broker. Wie bei Tax Liens benötigen Sie in diesem Fall lediglich einen Computer mit Internetzugang.

Benötigtes Kapital

Tax Lien Zertifikate sind in unterschiedlichen Preisklassen erhältlich. Pro Stück starten die Preise ab nur 25 US$, es kann aber auch in den 5-stelligen Bereich oder höher gehen. Im Durchschnitt kostet ein Tax Lien Zertifikat zwischen 2.000 und 3.000 US$. Als Tax Lien Investor haben Sie zwar auch mit einem geringen Kapital die Möglichkeit in diese Anlage zu investieren, die Frage ist dann aber, ob es sich überhaupt lohnt.

Möchten Sie aus dieser Anlageform ein rentables Investment machen, sollten Sie über eine gewisse Summe verfügen. Wir sprechen hierbei von mindestens 10.000 €, die als Startkapital eingeplant werden sollten.

Bei der Anlage in Aktien verhält es sich ähnlich wie bei Tax Liens. Investitionen sind bereits mit einem geringen Kapital möglich, es lohnt sich erst ab etwa 5.000 €. Darunter sind die Rendite-Chancen eher gering.

Aneignung von Wissen

In Tax Liens können Sie erst investieren, wenn Sie sich ausgiebig über dieses Investment informiert haben und alle Kriterien dafür erfüllen. In unserem Tax Lien Investor Coachingpaket können Sie alles Wissenswerte dazu erfahren.

Auch bei der Aktienanlage sollten sich Anleger ein Basis-Wissen aneignen damit sie den Markt verstehen, nur in profitversprechende Unternehmen investieren, und auch wissen, wie News sich auf Kurse auswirken können.

Erwerb

Tax Liens werden in Auktionen erworben. Dabei gibt es mehrere Möglichkeiten: Live-Auktionen, Online-Auktionen und Over The Counter (auch online möglich).

Tax Liens können nicht zu jeder Zeit erworben werden. Auktionen finden in den verschiedenen Bundesstaaten und Countys nur zu bestimmten Zeiten statt, beispielsweise monatlich oder nur einmal im Jahr.

Aktien können über Banken und Broker gekauft werden. Sind Aktien eines gewünschten Unternehmens an der Börse über einen Online-Broker handelbar, können diese auch direkt online über ein Depotkonto gekauft und verkauft werden.

Beim Kauf von Wertpapieren sind Anleger nicht an bestimmte Zeiten gebunden, diese können jederzeit gekauft und wieder verkauft werden.

Voraussetzung für Investitionen

Tax Lien Investments werden nur in den USA angeboten. Englischkenntnisse werden daher vorausgesetzt. Mit Übersetzungsprogrammen (z.B. Google Übersetzer) ist es heutzutage problemlos möglich Texte im Internet übersetzen zu lassen. Mit Grundkenntnissen in Englisch sollten Sie gut zurechtkommen, falls Sie aber keinerlei Englischkenntnisse haben, wird es sehr schwer sein in Tax Liens zu investieren.

Für den Kauf von Tax Liens benötigen Investoren eine US-Firma, eine Identifikationsnummer (EIN) und ein US-Bankkonto.

Voraussetzung für den Kauf von Aktien ist ein Wertpapierdepot über eine Depotbank oder einen Broker.

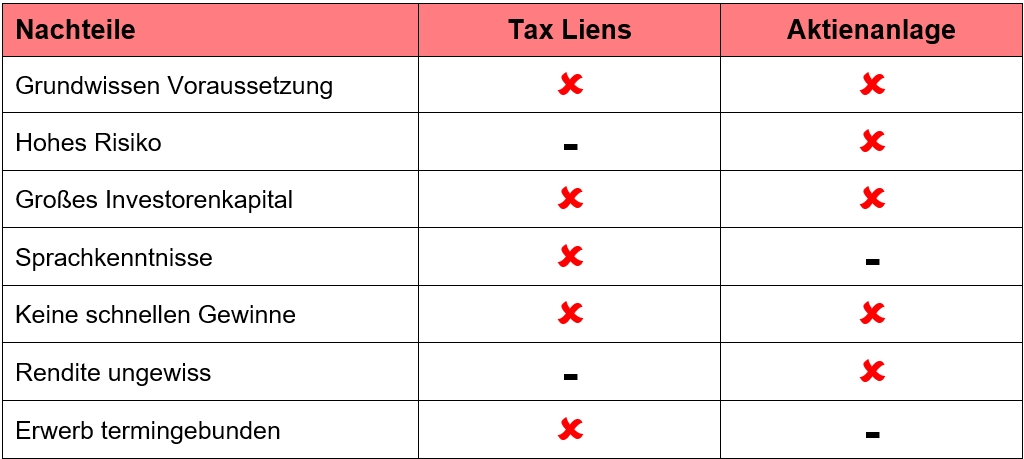

Übersicht der Vor- und Nachteile

Zusammenfassung der beiden Anlageformen

Gemeinsamkeiten

Sowohl in Tax Liens als auch in Aktien können Anleger bereits mit einem relativ geringen Investitionsvolumen investieren. Beide Anlage-Möglichkeiten sind bezogen auf die Rendite aber erst ab einem gewissen Kapital lohnenswert. Bei der Aktienanlage sollten mindestens 5.000 € frei verfügbar sein, bei Tax Liens sollten sogar mindestens 10.000 € Startkapital vorhanden sein.

Beide Anlageformen sollten längerfristig betrachtet werden und können dabei eine hoch rentable Investition darstellen.

Über den onlinebasierten Erwerb ist es möglich von überall auf der Welt in beide Anlageklassen zu investieren.

Unterschiede

Die Risiken bei der Aktienanlage sind höher. Beim Tax Lien Investment können Risiken mit einer guten Vorbereitung auf ein Minimum reduziert werden. Tax Liens werden mit hoher Wahrscheinlichkeit ausbezahlt und das Objekt dient als Sicherheit.

Investments in Aktien sind nicht terminabhängig, Anleger können selbst entscheiden wann sie kaufen oder verkaufen möchten. Tax Lien Investoren sind an die Auktions-Termine der einzelnen Bundesstaaten und Countys gebunden. Die Auszahlung der Investitionssumme mit Zinsen kann ebenfalls nicht selbst bestimmt werden, sondern ist abhängig von der Tilgungsfrist und der Zahlungsfähigkeit/dem Zahltag des Schuldners.

Tax Lien Investoren können einen möglichen Gewinn nach dem Erwerb eines Zertifikats berechnen. Wie hoch die Rendite ausfällt, ist dann nur noch vom Zeitpunkt der Zahlung des Schuldners abhängig. Bei Aktien können nur aktuelle Daten zur Berechnung einer Rendite herangezogen werden. Wie hoch Gewinne auf lange Sicht ausfallen könnten, kann nicht im Voraus geplant oder kalkuliert werden, hier kann nur spekuliert werden.

Aktien sind sehr bekannt und beliebt, Tax Liens sind dagegen nur wenigen Investoren bekannt. Ein Grund hierfür ist, dass Finanzberater und Banken für die Empfehlung von Tax Liens keine Provisionen verlangen dürfen. Als Investitions-Möglichkeit werden Ihnen Tax Liens daher erst gar nicht vorschlagen.

Bei der Aktienanlage sieht dies ganz anders aus. Banken haben direkten Nutzen, wenn ihre Kunden über sie in Aktien investieren. Vermutlich hat Ihr Berater bei der Bank Ihnen bereits die Anlage in verschiedene Aktienfonds empfohlen.

Fazit: Im Vergleich stellen wir fest, dass beide Anlageformen viele positive Aspekte beinhalten. Die Hauptunterschiede liegen in der Art der Anlage, in der Höhe des Risikos und im Bekanntheitsgrad. Sowohl Tax Liens als auch Aktien können lukrative Investments darstellen. Mit beiden Anlageformen können Investoren zwar schon mit relativ wenig Geld starten, rentabel sind diese aber erst ab einem gewissen Kapital. Weitere Faktoren für erfolgreiche Anlagen ist die Aneignung von detailliertem Wissen, Recherche, ein strategisches Vorgehen ohne Emotionen und mit einem guten Money Management und schlussendlich auch das eigene Interesse. Ein erfolgreiches Investment setzt voraus, dass man Spaß an der Anlage hat und sich gerne damit beschäftigt.

Detaillierte Informationen zum Tax Lien Investment mit allen relevanten Schritten zum Start in diese lukrative Anlageform erhalten Sie im Tax Lien Investor Coachingpaket.

Wenn Sie mehr dazu erfahren möchten, können Sie sich gerne für mein Webinar eintragen.